2022年9月電子元器件采購與行情預判

一、9月宏觀經濟

1、全球制造業低位下行,經濟復蘇難度加大

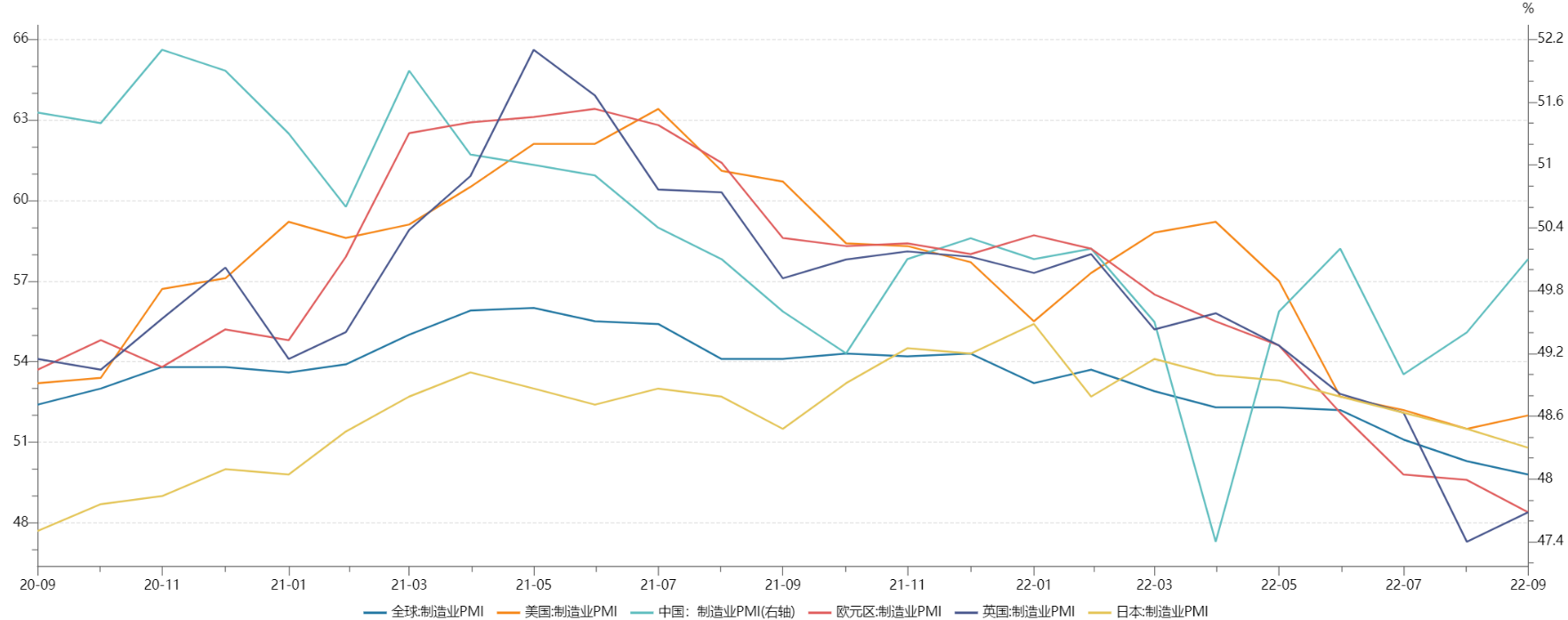

9月,全球制造業PMI指數四連降,全球經濟繼續保持低速增長趨勢。分區域看,除中美小幅回彈外,包括歐元區、日本等國家/區域制造業PMI均持續下滑,全球經濟繼續保持低位波動的概率較大。

9月全球及主要國家制造業PMI

資料來源:國家統計局

目前來看,全球經濟能否持續穩定復蘇,在很大程度上取決于美聯儲加息、地緣ZZ沖突以及疫情影響,短期內改善希望不大。

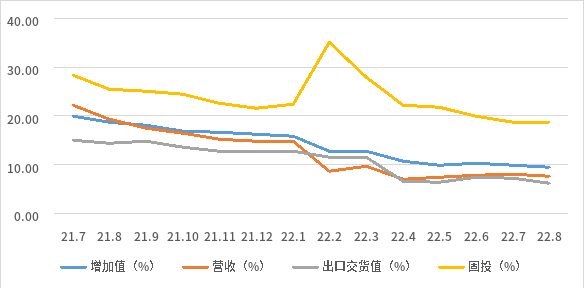

2、電子信息制造業維持穩定,平穩回升

1-8月,中國電子信息制造業生產穩步增長,出口規模持續擴大,企業營收不斷提升,投資保持快速增長。

2022年1~8月電子信息制造業運行情況

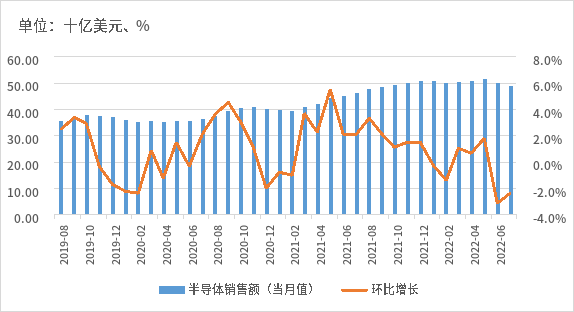

3、半導體市場持續“降溫”,指數下挫

根據統計,2022年7月全球半導體行業銷售額為490.1億美元,環比下降2.3%,半導體芯片銷售市場持續“降溫”。

2022年7月全球半導體行業銷售額及增速走勢

從資本市場指數來看,9月費城半導體指數跌幅達12.16%,中國半導體(SW)行業指數同步下跌11.18%,市場對整個半導體產業前景轉趨保守。

9月費城及申萬半導體指數走勢

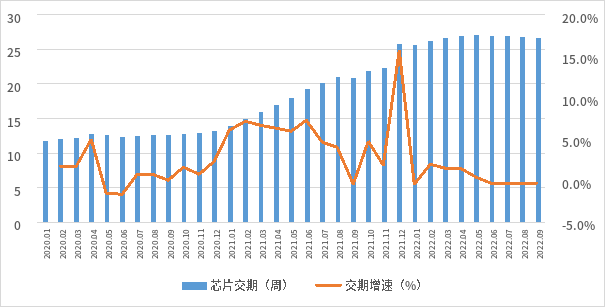

二、9月芯片交期趨勢

9月,全球芯片交貨周期持續縮短,顯示全球“缺芯”的情況進一步緩解,但車用芯片供應仍緊張,存在結構性供應缺口。

9月芯片交期趨勢

資料來源:Susquehanna Financial Group

三、9月訂單及庫存情況

從企業訂單及實際庫存情況來看,消費/家電類相關產品大規模的庫存調整已經到來。

頭部企業訂單及庫存情況

庫存情況:高>一般>低>較低>無

四、9月半導體供應鏈

9月,半導體產業新一輪庫存調整周期初顯成效,終端需求逐漸傳導最上游的硅晶圓市場。

1、半導體上游廠商

(1)硅晶圓/設備

9月設備需求維持較高景氣度,硅晶圓市場出現分化。除12英寸硅晶圓維持高需求外,6/8英寸硅晶圓產能已逐漸“松動”。

全球半導體設備及硅晶圓頭部企業訂單情況

(2)原廠

近期,原廠價格行情仍呈現結構性分化,車規、工控品類代表廠商ST、TI及施耐德等Q4計劃調漲價格。

9月主要原廠最新動態

(3)晶圓代工

9月,包括臺積電、聯電及中芯國際等代工龍頭受終端需求影響,價格出現一定“松動”趨勢,其中蘋果及英偉達等大客戶明確提出拒絕臺積電2023年的漲價要求。

8月主要晶圓代工廠最新動態

(4)封裝測試

日月光、長電科技等一線封測廠商開始“花式”去庫存,中小型封測廠訂單急劇下滑,陷入虧損,Q4進入庫存調整應該是大概率事件。

主要封測廠商動態情況

2、分銷商

9月,包括中電港、科通技術及云漢芯城等本土元器件分銷商上市步伐明顯加快,資本帶來的整合效應突顯。

9月主要元器件分銷最新動態

3、終端應用

(1)消費電子

智能手機、PC市場需求轉弱影響大于預期,AMD、三星等相關廠商庫存積壓嚴重,股價受挫。

9月消費電子部分廠商動態

(2)汽車

9月,比亞迪新能源車單月銷量首次超過20萬輛大關,Q3比亞迪新能源車總銷量近54萬輛,超出特斯拉近20萬輛,新能源汽車強者恒強趨勢明顯。

9月汽車廠商最新動態

(3)工控

受益于上半年工控市場需求穩定,以西門子、施耐德及TURCK為代表的頭部廠商宣布新的漲價調整。

9月工控廠商最新動態

(4)光伏

9月,由于地緣沖突頻發,能源供應不穩定等因素影響,歐美市場用戶側光伏需求快速增長,中國作為全球主要的光伏產品生產國,以逆變器為代表的核心元器件需求潛力巨大。

9月部分光伏廠商最新動態

(5)服務器

Q3全球服務器市場增長強勁,超大規模云服務提供商的采購保持快速增長,成為全球市場增長的主要動力。以AMD為例,服務器芯片逐漸成為公司主要利潤來源。

9月服務器廠商最新動態

五、分銷與采購機遇及風險

1、機遇

(1)需求放量,今年或實現新能源汽車20%滲透率

GX部原部長苗圩近期表示:汽車“電動化”是大趨勢,2022年中國新能源汽車滲透率將達到20%,提前三年實現此前《新能源汽車產業發展規劃(2021-2035年)》提出的目標。芯片作為新型產業生態的核心之一,留給國內供應鏈的時間窗口期大概有三年。

(2)前景看好,未來5年車用顯示器出貨CAGR將達7.9%

受益于汽車電動化、智能化發展,預計2022年全球車用顯示器出貨將為1.97億片,同比增長7.2%。展望未來5年,隨著電動車、自動駕駛不斷發展,顯示器在汽車市場滲透率將持續提升,一車多面板成為趨勢,預估2022-2027年市場復合年均增長率(CAGR)達7.9%,車載顯示面板及驅動IC廠商前景看好。

2、風險

(1)終端疲軟,2022年CIS芯片出貨或下降11%

受智能手機、平板、PC等消費類需求下降影響,預計2022年CIS芯片全球出貨量或下降11%至61億美元,是13年來的首次下滑。長遠來看,隨著汽車自動化,遠程醫療和智能安全網絡等新興市場的快速發展,CIS芯片需求前景樂觀。

(2)歷史新低,Q2全球GPU出貨量環比下降14.9%

2022Q2 PC用GPU出貨量(包括集成和獨立顯卡)為8400萬臺,環比下降7%,同比下降了33.7%,下降幅度高于過往十年的平均水平。全球GPU三大供應商(英偉達、AMD及英特爾)中,AMD下降幅度最小,環比下降7.6%,英特爾環比下降9.8%,英偉達則大幅度下降25.7%。

六、小結

9月,芯片市場需求回調趨勢明晰,消費/家電類相關芯片產品全線陷入供過于求的狀態,大規模的庫存調整已經到來,Q4進入庫存調整應該是大概率事件。

編輯:ZQY 最后修改時間:2022-10-10